第二批科创基金拿批文最大优势是可战略配售科创板

(原标题:第二批科创基金拿批文 最大优势是可战略配售科创板)

终于来了!刚刚,第二批科创基金拿到批文!最大优势是都可战略配售科创板!本周有望发行,又要引发抢购?

当第一批科创基金火热发行硝烟未冷,第二批科创板基金正在来袭。

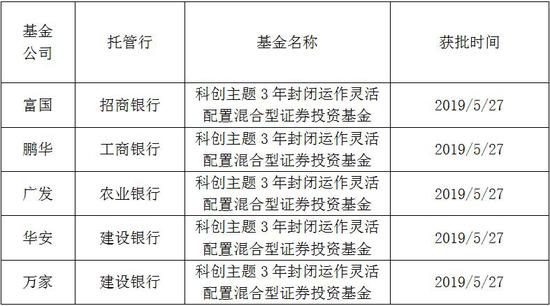

据基金君了解,广发、富国、鹏华、华安、万家等基金公司旗下科创基金纷纷获批,而这一次获批的均为可以参与科创板战略配售的封闭式基金,投资者又有新的选择。按照第一批科创板基金的热销规模,未来又一波发行大潮来袭。

第二批科创板基金获批

预计会快速进入发行

今日第二批5只布局科创板的科创主题基金正式拿到“准生证”,又掀起市场关注热潮。

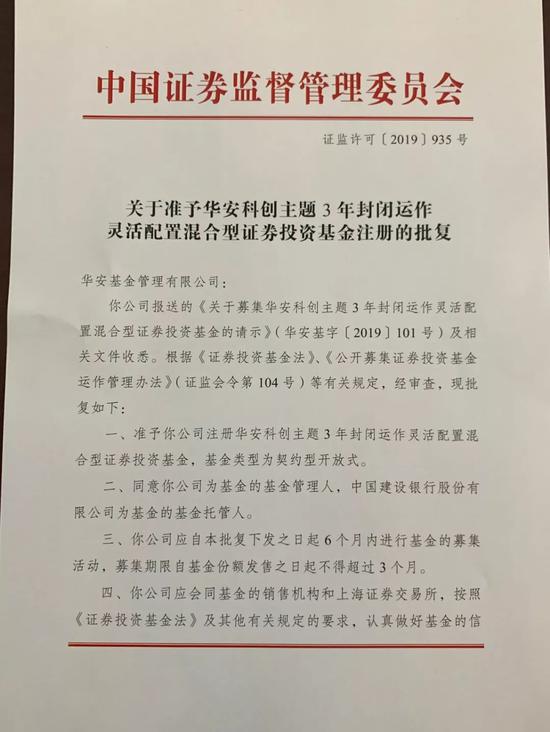

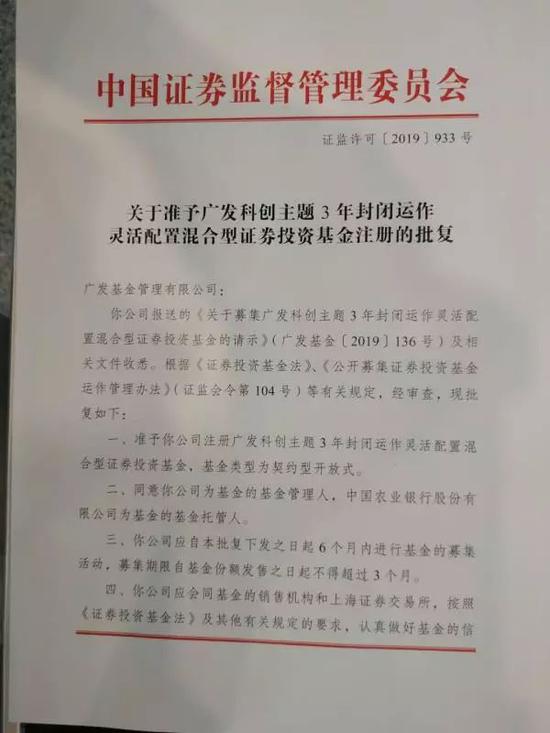

这获批的5只基金分别是:富国科创主题3年封闭运作灵活配置混合型证券投资基金、鹏华科创主题3年封闭运作灵活配置混合型证券投资基金、广发科创主题3年封闭运作灵活配置混合型证券投资基金、华安科创主题3年封闭运作灵活配置混合型证券投资基金、万家科创主题3年封闭运作灵活配置混合型证券投资基金。

从第二批来看,基本上报时间是在2月27日,证监会接收材料到现在核准发行大约三个月时间。

相比第一批科创板基金,第二批批科创主题基金最大特色是清一色战略配售参与科创板的封闭式产品。按照此前规定,采用战略配售投资策略需采用封闭式或定期开放式。此外行业内就有消息传出可参与科创板战略配售的封闭型产品或优先获批。

具体来看,科创板战略配售基金拥有四方面显著优势:第一,根据规定,科创板将优先安排向战略投资者配售股票,此后再确定网下网上发行比例,因此这类产品能够优先投资科创板;第二,普通网下打新相当于一级市场的“零售业务”,而战略配售投资相当于是一级市场的“大额批发业务”,能够大额投资科创板,更充分地把握机会;第三,战略配售投资属于长期投资行为,战略投资者持有配售股票不少于12个月,投资科创板战略配售基金有利于把握科创板的长期回报;第四,参与战略配售对资金量要求较高,且个人投资者没有参与科创板战略配售资格,科创板战略配售基金则为个人投资者参与科创板战略配售提供了捷径

第二批科创主题基金的获批,业内人士表示这些基金预计也会很快发布发售公告。

值得一提的是,首批科创板基金都限购10亿,第二批也延续了这一格局,可能这一波发行继续会引发市场追捧。根据目前的政策规定,科创板投资门槛为50万元起,普通投资者可以低门槛参与科创板投资,分享国家创新发展带来的回报,同时也能借助公募基金专业投资优势,有效降低投资风险。

参与战略配售受双一限制

拥有战略配售公司集体缺席

记者了解到,根据《上交所科创板股票发行与承销实施办法》,基金参与战略配售存在“双一限制”,即以基金管理人的名义作为1名战略投资者参与发行,同一基金管理人仅能以其管理的1只证券投资基金参与战略配售。

对此,此前的解读是一家基金公司将仅能有一只封闭式基金参与科创板战略配售。因为科创板公司或良莠不齐,市场表现差异很大,一家公司仅一只基金参与战略配售,对基金持有人来说更加公平。有业内人士透露,此前确有已有战略配售基金的公司考虑撤回已上报的科创板战略配售封闭基金,但后续未有实际操作。

而目前来看,和第二批获批科创主题基金同期上报的一些拥有战略配售基金的公司,此次并没有相关封闭式产品获批。业内人士猜测或许意味着参与科创板战略配售,一家公司仅一只产品。

第二批各家产品各具优势

广发、富国、鹏华、华安、万家等基金公司旗下科创基金均获批,各有优势,不少公司采取多位基金经理管理模式。

华安科创主题3年封闭灵活配置混合基金就将积极参与科创板战略配售,并由五位资深基金经理组团运作,值得投资者关注。据悉,五位拟任基金经理历史业绩突出,各自特点鲜明,将汇聚集体智慧管理新产品。胡宜斌、李欣、谢昌旭三位权益基金经理平均从业经验在7年以上,具备“科技+医药”专业背景,拥有电子产业、互联网公司等实业工作经验,契合科创板投资;贺涛、郑如熙两位固收基金经理拥有平均近18年的从业经验,在信评、风控、交易、投资、打新等领域均有丰富经验。